Tentang Investasi Reksadana Online

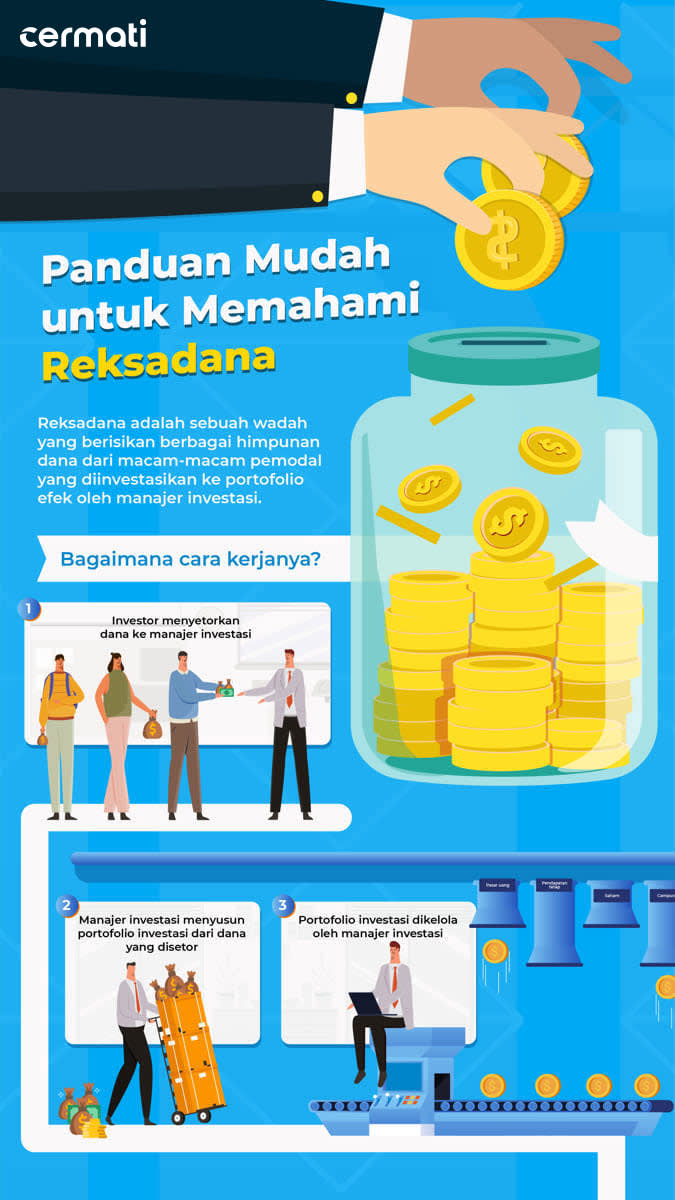

Reksadana adalah sebuah wadah yang berisikan berbagai himpunan dana dari macam-macam pemodal yang diinvestasikan ke portofolio efek oleh manajer investasi.

Portofolio efek ini sendiri merupakan kumpulan dari berbagai macam aset keuangan seperti saham, deposito, dan obligasi.

Menurut undang-undang pasar modal No.8 Tahun 1995 pasal 1, ayat (27) Reksa Dana adalah wadah yang dipergunakan untuk menghimpun dana dari masyarakat pemodal untuk selanjutnya diinvestasikan dalam Portofolio Efek oleh Manajer Investasi.

Reksadana sengaja dirancang sebagai alternatif investasi bagi investor pemula yang memiliki modal kecil, tidak memiliki banyak waktu dan memiliki pengetahuan investasi yang terbatas dalam mengelola investasi.

Berikut ini adalah penjelasan singkat tentang langkah-langkah dan cara kerja investasi reksadana secara umum:

- Investor menyetorkan/menitipkan sejumlah dana ke manajer investasi yang dipilih.

- Manajer investasi kemudian menjadikan dana yang terkumpul menjadi sebuah portofolio investasi.

- Portofolio investasi ini berisikan kumpulan macam-macam instrumen investasi reksadana (saham, obligasi, pasar uang, dll) yang dipilih dan diverifikasi oleh manajer investasi serta disetujui oleh investor.

- Manajer investasi kemudian menginvestasikan dan membantu mengolah portofolio investasi reksadana tersebut untuk mendapatkan keuntungan yang maksimal.

- Investor kemudian mendapatkan laporan secara berkala atas performa portofolio investasi reksadana yang dikelola oleh manajer investasi tersebut.

Berikut ini adalah beberapa jenis reksadana yang secara umum perlu Anda ketahui di Indonesia:

| Jenis Reksadana | Penjelasan | Ciri Khas | Tipe Investor |

|---|---|---|---|

| Reksadana Pasar Uang | Reksadana pasar uang adalah reksadana yang seluruh alokasi dananya ditempatkan pada instrumen investasi pasar uang atau obligasi dengan jangka waktu investasi maksimal 1 tahun (jangka pendek). |

|

Reksadana pasar uang sangat cocok untuk seorang investor bertipe sangat konservatif (toleransi risiko sangat rendah), investor pemula, atau yang ingin melakukan investasi jangka pendek (maksimal 1 tahun). |

| Reksadana Pendapatan Tetap | Reksadana pendapatan tetap adalah reksadana yang sebagian besar alokasi dananya ditempatkan pada instrumen obligasi (surat utang) dan sisanya ke pasar uang dengan jangka waktu investasi 1 hingga 3 tahun (jangka pendek s.d. menengah). |

|

Reksadana pendapatan tetap biasanya cocok untuk investor tipe konservatif (tolerasi risiko rendah) atau investor yang ingin melakukan investasi jangka pendek sampai menengah (1 - 3 tahun) dengan return/imbal hasil yang lebih tinggi dari reksadana pasar uang. |

| Reksadana Saham | Reksadana saham adalah jenis reksadana yang sebagian besar alokasi dananya diletakkan pada instrumen saham dan sisanya ke instrumen investasi lainnya dengan jangka waktu investasi lebih dari 5 tahun (jangka panjang). |

|

Reksadana saham umumnya cocok untuk seorang investor bertipe agresif (toleransi risiko tinggi) dan menginginkan keuntungan yang besar, atau investor yang berencana melakukan investasi jangka panjang (di atas 5 tahun). |

| Reksadana Campuran | Reksadana campuran merupakan jenis reksadana yang alokasi dananya dikombinasikan ke berbagai instrumen investasi saham, obligasi, dan pasar uang dengan jangka waktu fleksibel di antara 3 - 5 tahun (jangka menengah s.d. panjang). Reksadana campuran tergolong cukup fleksibel dan adaptif karena menawarkan return/imbal hasil cukup tinggi, namun dengan tingkat risiko sedang. |

|

Reksadana campuran ini biasanya lebih cocok untuk tipe investor konservatif atau moderat yang ingin mendapatkan imbal hasil cukup tinggi namun masih memiliki tingkat toleransi risiko menengah. Reksadana ini juga cocok untuk para investor yang berencana melakukan investasi jangka menengah (3 - 5 tahun). |

Berikut ini adalah beberapa keuntungan melakukan investasi reksadana:

- Praktis dan Efisien: Manajer investasi akan membantu mengelola seluruh portofolio investasi reksadana Anda supaya bisa menghasilkan keuntungan dengan maksimal. Cukup menitipkan sejumlah dana yang akan diivestasikan, tentukan tujuan investasi, dan manajer investasi akan mengelola dana sesuai portofolio investasi tersebut. Reksadana cocok untuk para investor yang memiliki waktu dan pengetahuan yang minim soal dunia investasi.

- Risiko Minim: Risiko berinvestasi di reksadana tergolong relatif kecil karena dana dialokasikan ke berbagai jenis instrumen investasi (diversifikasi).

- Fleksibel: Anda dapat dengan melakukan transaksi jual beli reksadana kapan saja, apalagi lewat berbagai aplikasi secara online. Jangka waktu investasi yang ditawarkan juga cukup beragam mulai kurang dari 1 tahun hingga lebih dari 5 tahun sesuai kebutuhan.

- Bisa Mulai dengan Modal Kecil: Melalui investasi reksadana, Anda bisa berinvestasi dengan nominal kecil mulai dari Rp10.000,-. Pembelian instrumen investasi atau keuangan secara konvensional biasanya membutuhkan nominal yang cukup besar, sehingga reksadana bisa dijadikan pilihan untuk memulai dari dana yang jumlahnya kecil.

- Potensi Return/Imbal Hasil yang Kompetitif: Potensi keuntungan (return/imbal hasil) dari investasi reksadana rata-rata lebih besar dari produk perbankan konvensional seperti tabungan atau deposito. Anda bahkan bisa mendapatkan keuntungan dalam jumlah besar apabila memiliki portofolio investasi yang tepat dan dikelola oleh manajer investasi yang piawai.

- Tidak Ada Risiko Kehilangan Aset: Aset-aset dalam reksadana sendiri tidak memiliki bentuk fisik sehingga tidak memiliki risiko kehilangan seperti emas atau properti. Berbagai aset reksadana juga biasanya sudah disimpan dan dikelola oleh bank kustodian yang sudah mendapatkan izin dari OJK dan memiliki bukti kinerja di Kustodian Sentral Efek Indonesia (KSEI) sehingga terjamin aman.

- Bebas dari Pajak: Investasi reksadana beserta imbal hasil/keuntungan yang diperoleh didalamnya bukan merupakan objek pajak.

- Keamanan Terjamin: Seluruh kegiatan investasi reksadana secara langsung diawasi oleh pemerintah melalui Otoritas Jasa Keuangan (OJK). Hal ini dilakukan untuk mencegah praktek penipuan dan penyalahgunaan dana nasabah oleh manajer investasi atau pihak-pihak lainnya.

Beberapa faktor risiko investasi reksadana yang perlu Anda ketahui:

- Pencairan Dana Butuh Waktu: Meskipun transaksi jual beli reksadana bisa dilakukan kapan saja, proses pencairan/penarikan dananya membutuhkan waktu kurang lebih 2 s.d. 7 hari tergantung dari jenis reksadana yang dipilih. Sehingga dana tidak akan langsung masuk ke rekening Anda ketika proses penjualan selesai dilakukan.

- Risiko Wanprestasi Manajer Investasi: Ada kemungkinan manajer investasi gagal dalam mengolah dana investasi yang dipercayakan oleh investor. Hal ini bisa disebabkan karena kinerja dan pengelolaan portofolio investasi yang tidak kompeten/wajar.

- Kerugian Tidak Dijamin Pemerintah: Risiko kerugian dalam investasi reksadana tidak dijamin oleh pemerintah sehingga harus ditanggung oleh investor itu sendiri. Reksadana merupakan produk pasar modal, sehingga berbeda dengan produk perbankan pada umumnya seperti tabungan, giro, atau deposito yang dijamin oleh Lembaga Penjamin Simpanan (LPS) apabila terjadi kerugian.

- Risiko Likuiditas: Risiko dimana pembayaran hasil penjualan kembali unit reksadana tidak mampu dibayarkan kembali oleh Manajer Investasi. Apabila instrumen investasi dalam sebuah portofolio reksadana sulit dicarikan (tidak likuid), maka ada kemungkinan manajer investasi untuk menjual kembali portofolio reksadana tersebut. Hal ini bisa membuat pembayaran hasil investasi ke investor tertunda.

- Risiko Penutupan Reksadana: Apabila reksadana yang dikelola dinilai memiliki performa di bawah batas minimum, maka ada kemungkinan reksadana tersebut bisa ditutup oleh pemerintah/Otoritas Jasa Keuangan.

- Risiko Pengurangan Nilai Aktiva Bersih (NAB): Risiko yang muncul karena terjadi penurunan harga/nilai instrumen investasi di dalam sebuah portofolio reksadana (contoh: saham, obligasi, atau surat berharga).

- Risiko Umum Pasar Modal: Risiko yang timbul dari faktor-faktor perubahan kondisi ekonomi dan politik sehingga mempengaruhi nilai reksadana. Contohnya seperti:

- Terjadi penurunan kinerja emiten/perusahaan.

- Kondisi ekonomi nasional/dunia yang tidak kondusif. Misalnya seperti kenaikan tingkat inflasi, kenaikan suku bunga acuan, atau terjadi defisit.

- Kondisi politik yang tidak stabil dalam sebuah negara.

- Bencana alam atau kejadian luar biasa lainnya.

Sebagai calon investor, ada baiknya Anda mengetahui terlebih dahulu jenis profil risiko yang secara umum ada pada investasi Reksadana:

- Profil Risiko Agresif: Investor yang tujuan investasinya mencari keuntungan maksimal dalam jangka panjang (di atas 5 tahun). Tipe investor ini juga cenderung tidak mudah panik apabila terjadi perubahan nilai investasi pada portofolio mereka atau berpotensi terjadi kerugian dalam jumlah besar (toleransi risiko tinggi). Rekomendasi reksadana yang cocok untuk tipe investor ini adalah reksadana saham.

- Profil Risiko Moderat: Investor yang ingin mendapatkan keuntungan dalam jumlah cukup besar namun dalam jangka waktu investasi sedang (3 s.d. 5 tahun). Tipe investor moderat tergolong cukup berani mengambil risiko saat berinvestasi namun tetap masih berhati-hati terhadap perubahan nilai investasi pada portofolio mereka (toleransi risiko menengah). Rekomendasi reksadana yang cocok untuk tipe investor ini adalah reksadana campuran, saham, atau pendapatan tetap.

- Profil Risiko Konservatif: Investor yang tujuan investasinya mendapatkan keuntungan dalam jumlah sedikit dan minim risiko dalam jangka waktu cukup cepat (1 s.d. 3 tahun). Investor tipe konservatif biasanya mengutamakan instrumen investasi dengan tingkat return/imbal hasil yang tidak terlalu besar dan memiliki nilai yang stabil pada portofolio investasi mereka (toleransi risiko rendah). Rekomendasi reksadana yang cocok untuk tipe investor konservatif adalah reksadana pasar uang atau pendapatan tetap.

- Profil Risiko Sangat Konservatif: Tipe investor yang mengutamakan keutuhan dana investasi pada portofolio investasi mereka. Tipe investor ini tidak ragu untuk melepaskan potensi keuntungan/imbal hasil apapun demi menjaga nilai pada portofolio investasi mereka tetap utuh (toleransi risiko sangat rendah) dan hanya berinvestasi dengan jangka waktu kurang dari 1 tahun. Investor jenis ini direkomendasikan untuk mengalokasikan dananya ke reksadana pasar uang atau produk perbankan seperti tabungan atau deposito.

Dalam investasi reksadana, terdapat beberapa jenis biaya yang secara umum dibebankan kepada pihak investor dan pihak reksadana itu sendiri.

1. Biaya yang Ditanggung oleh Investor

Macam-macam biaya yang dibebankan ke pihak investor yang biasanya berkaitan dengan transaksi jual beli reksadana. Berikut jenis-jenisnya:

- Biaya Pembelian (Subscription Fee): Biaya yang dibebankan saat membeli sebuah unit reksdana. Besaran biaya pembelian ini berkisar di antara 0 s.d. 5 persen dari jumlah unit reksadana yang dibeli.

- Piaya Penjualan (Redemption Fee): Biaya yang dibebankan saat menjual sebuah unit reksadana. Besaran biaya penjualan ini ada di antara 0 s.d 3 persen dari jumlah unit reksadana yang dijual.

- Biaya Pertukaran (Switching Fee): Biaya yang dibebankan saat melakukan pengalihan dana dari sebuah reksadana ke reksadana lainnya.

- Biaya Transfer (Transaction Fee): Biaya transfer antar bank apabila rekening pencairan reksadana berbeda dengan rekening bank kustodian tempat aset reksadana tersebut ditampung. Besaran biaya transfer ini ditentukan oleh kebijakan setiap bank dan pemerintah.

Biaya-biaya yang dibebankan ke investor ini umumnya dikenakan apabila pembelian dan penjualan reksdana dilakukan langsung melalui bank atau manajer investasi. Apabila transaksi jual beli reksadan dilakukan menggunakan platform digital atau aplikasi online, biasanya biaya-biaya tersebut tidak dibebankan ke investor (gratis).

2. Biaya yang Ditanggung oleh Reksadana:

Biaya yang dibebankan ke sebuah wadah reksadana yang umumnya mencakup biaya pengelolaan yang mempengaruhi Nilai Aktiva Bersih (NAB) dari sebuah unit reksadana. Berikut beberapa jenisnya:

- Biaya Manajemen (Management Fee)

Seluruh biaya yang berkaitan dengan pengelolaan aset reksadana yang dibebankan ke sebuah wadah reksadana dan sudah termasuk dalam komponen Nilai Aktiva Bersih (NAB). Management Fee ini mencakup beberapa biaya seperti:

- Biaya Manajer Investasi: Biaya yang dibayarkan ke manajer investasi sebagai bentuk kompensasi atas waktu dan keahlian mereka dalam mengelola sebuah reksadana. Besaran biaya manajer investasi ini berada di antara 0,1 s.d. 2 persen dari besaran aset yang dikelola (Asset Under Management (AUM)). Semakin besar aset yang dikelola (AUM) oleh manajer investasi, maka semakin besar juga biaya kompensasi/pemasukan bagi manajer investasi.

- Biaya Administrasi: Biaya-biaya yang mencakup operasional pengelolaan reksadana seperti biaya transaksi dan registrasi efek, biaya auditor dan notaris, biaya percetakan proskpetus, pembayaran pajak, dll.

Di bawah ini adalah besaran management fee yang secara umum dikelompokkan berdasarkan jenis reksadana:

Jenis Reksadana Besaran Management Fee* Reksadana Pasar Uang 0,40% - 1,00% Reksadana Pendapatan Tetap 0,50% - 1,25% Reksadana Campuran 1,00% - 1,50% Reksadana Saham 2,00% - 3,50% * Komponen besaran management fee ditentukan berdasarkan jumlah aset yang dikelola (AUM), kebijakan perusahaan, dan besaran biaya-biaya lainnya. Harap gunakan nilai dalam tabel di atas sebagai referensi saja karena bisa berubah sewaktu-waktu.

- Biaya Bank Kustodian

Biaya yang dibebankan oleh bank kustodian ke sebuah wadah reksadana sebagai kompensasi atas fungsinya sebagai bank tempat aset reksadana disimpan dan dikelola. Bank kustodian adalah bank yang ditunjuk secara resmi oleh Otoritas Jasa Keuangan (OJK) sebagai bank tempat penyimpanan dan pengamanan aset reksadana dan mengurus segala administrasi terkait pengelolaan yang dilakukan oleh manajer investasi. Peran terpenting dari bank kustodian adalah memastikan bawah setiap aset dan himpunan dana investor tetap aman sekalipun manajer investasi tutup atau terjadi pemindahan aset.

Pada investasi reksadana, keuntungan didapatkan dari selisih kenaikan Nilai Aktiva Bersih (NAB) saat reksadana tersebut dijual dan NAB saat pembelian dilakukan. Nilai Aktiva Bersih (NAB) sendiri adalah total nilai investasi/aset yang dikelola oleh manajer investasi pada sebuah reksadana. Nilai Aktiva Bersih (NAB) ini dihitung setiap hari berdasarkan performa aset reksadana yang di perdagangkan di bursa efek.

Sehingga, apabila NAB tercatat lebih besar/mengalami kenaikan saat penjualan dilakukan dibandingkan saat beli, maka Anda akan mendapatkan keuntungan. Reksadana biasanya diperjualbelikan dalam satuan unit penyertaan. Sehingga NAB-nya pun dihitung per unit yang diperjualbelikan pada periode tersebut (NAB/unit). Jika NAB/unit naik, maka otomatis Anda akan mendapatkan keuntungan per unit reksadana yang dimiliki.

Rumus Menghitung Jumlah Unit Reksadana:

| Jumlah Unit Reksadana |

|---|

| Jumlah Dana Investasi : NAB/unit |

Misalnya, harga jual reksadana ZXCV adalah Rp1.500,-/unit pada tanggal 1 Januari 2022. Indra sebagai investor kemudian menginvestasikan dana senilai Rp1.500.000,- untuk membeli reksadana tersebut di hari yang sama. Maka Indra kemudian akan mendapatkan 1.000 unit reksadana ZXCV.

| Jumlah Unit Reksadana ZXCV yang dimiliki Indra |

|---|

| Jumlah Dana Investasi Indra : NAB/unit reksadana ZXCV |

| Rp1.500.000 : Rp1.500 = 1.000 unit |

Kesimpulannya, per tanggal 1 Januari 2022, Indra memiliki nilai investasi awal sebesar Rp1.500.000,- (1.000 unit reksadana dengan nilai NAB sebesar Rp1.500,-)

Untuk menghitung seberapa besar keuntungan reksadana, Anda perlu menghitung selisih total nilai investasi sekarang dengan total modal investasi yang dikeluarkan selama jangka waktu investasi tertentu.

Rumus Menghitung Keuntungan Reksadana:

| Keuntungan Reksadana |

|---|

| Total Nilai Investasi Sekarang (NAB/unit x Jumlah Unit Reksadana) - Total Modal Investasi |

Di bawah ini adalah contoh ilustrasi cara menghitung keuntungan reksadana:

Indra adalah seorang karyawan yang berinvestasi secara rutin setelah gajian setiap bulan. Selama 6 Bulan, Indra telah mengalokasikan gajinya secara rutin sebesar Rp800.000,- setiap bulan untuk membeli reksadana ASDF. Berikut rincian investasi reksadana yang dilakukan Indra:

| Bulan | Jumlah Dana yang Diinvestasikan (Rupiah) |

NAB/Unit (Rupiah/Unit) |

Jumlah Unit Reksadana |

|---|---|---|---|

| 25/01/2022 | Rp800.000,- | 997,36 | 804,12 |

| 26/02/2022 | Rp800.000,- | 1.014,85 | 788,29 |

| 25/03/2022 | Rp800.000,- | 1.000,23 | 799,82 |

| 30/04/2022 | Rp800.000,- | 994,56 | 804,38 |

| 27/05/2022 | Rp800.000,- | 890,22 | 898,65 |

| 25/06/2022 | Rp800.000,- | 1.018,55 | 785,43 |

| Total Modal Investasi | Rp4.800.000,- | Total Unit Reksadana | 4.878,69 |

Setelah berinvestasi rutin selama 6 bulan (Januari s.d. Juni 2022), Indra telah mengalokasikan total dana investasi sebesar Rp4.800.000,- dan mendapatkan total 4.878,69 unit reksadana ASDF. Kemudian, Indra memutuskan untuk menjual seluruh reksadana ASDF untuk mengambil keuntungan pada tanggal 15 Juli 2022. Apabila NAB/Unit pada tanggal 15 Juli adalah Rp1.019,80, berapa keuntungan yang didapat Indra?

Berikut perhitungan performa atau keuntungan Indra dari hasil investasi reksadana ASDF:

NAB/Unit Rekasadana ASDF tanggal 15 Juli 2022 = Rp1.019,80

Jumlah Unit Reksadana yang dimiliki Indra = 4.878,69

Total Modal Investasi Indra = Rp4.800.000,-

| Keuntungan Reksadana Indra |

|---|

| Total Nilai Investasi Sekarang (NAB/unit Reksadana ASDF x Jumlah Unit Reksadana ASDF) - Total Modal Investasi |

| (Rp1.019,80 x 4.878,69) - Rp4.800.000,- |

| Rp4.975.288,06 - Rp4.800.000,- |

| Rp175.288,06 |

Kesimpulannya, jika melakukan penjualan di tanggal 15 Juli 2022, Indra mendapatkan keuntungan sebesar Rp177.288,06 (3,65%).

Reksadana Sebagai Solusi Investasi Menguntungkan

Keberadaaan reksadana sebagai sebuah instrumen investasi yang mudah diakses oleh masyarakat bisa dijadikan solusi untuk mendapatkan keuntungan dalam jumlah besar di masa depan. Pelajari dan pahami untung ruginya dan pastikan untuk selalu konsisten serta disiplin ketika ingin memulai investasi reksadana. Selamat berinvestasi sobat Cermat.

- BNI Asset Management

- Bahana TCW Investment Management

- Batavia Prosperindo Aset Manajemen

- Ciptadana Asset Management

- Danakita Investama

- Danareksa Investment Management

- Eastspring Investments Indonesia

- Henan Putihrai Asset Management

- Insight Investments Management

- Principal Asset Management

- Samuel Aset Manajemen

- Sequis Aset Manajemen

- Setiabudi Investment Management

- Syailendra Capital

- Trimegah Asset Management

- UOB Asset Management Indonesia